根据WTC网站及其资产证明,它是超额抵押

CeFi危机蔓延WBTC是否处于危险的边缘? 译者注:包装资产也称为包装令牌,是另一种加密货币的令牌化版本。 固定特定资产的价值,通常支持随时回购(打包)固定资产。 令牌表示的资产通常不在其所在的区块链上发行。

过去24小时,我一直在研究wBTC。 我建议暂时避免包装资产(Wrapped assets )。

在下面的推文中,我想谈谈我自己对包装资产的担忧,并消除一些关于资产托管和流动性的烦恼。

我不是wBTC或包装资产专家,对此有所保留。 只是,分享一下我最近的发现,如果有错误的地方,欢迎大家指出来。

说起我的研究最初还是从wBTC/BTC的锚定后开始的。 我发现它们竟然抛锚了2%。 这是罕见的现象。

这笔交易通常用于大鲸鱼免费对冲,为什么现在会出现脱锚呢?

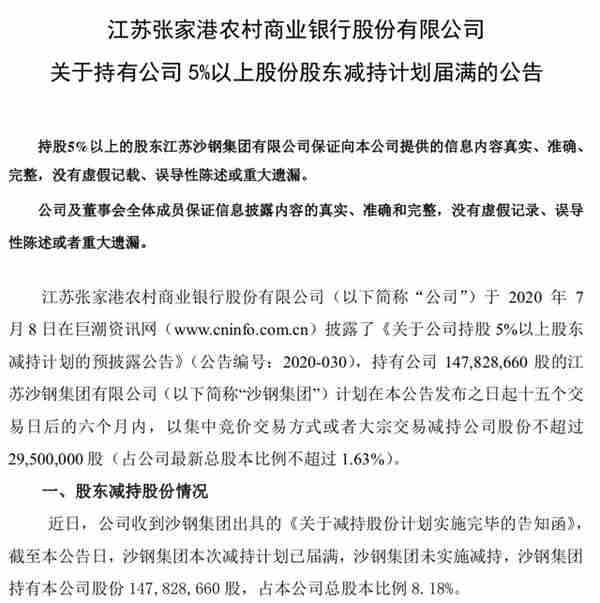

wBTC网站及其资产证明是超额抵押,问题在哪里? 让我们来详细了解一下资产管理。

资产托管

[ xy 002 ] [ xy 001 ]在研究wbtc时,[ xy 002 ] [ xy 001 ]主机——为了支持wbtc的价值

商家——是发送和接收BTC以铸造或丢弃wBTC的主要方

。 在这种情况下,BitGo是主机,商家由60多个合作伙伴组成。

调查

调查

BitGo时,首先看到的是MikeBelshe(bitgoCEO )的推特。 虽然他说bitgo“没有Alameda和FTX的风险敞口”但是,他们现在正忙于筹措资金。 这是一个惊喜!

本想给他们发私信询问情况,但是很遗憾他们关闭了私信。 调查

bitgo是因为您拥有BTC的主机权限,事实证明,他们在2020年为机构客户开办了1.5亿美元的融资业务。

虽然他们声称对FTX和Alameda的风险为零,但这并不意味着他们从未向其他公司提供过贷款 例如,现在看起来已经没有偿还债务的公司。 [ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] FTX崩溃仅四天后,他们就以12亿美元的估值寻求融资。 这看起来像危险信号。 他们声称不需要资金,如果是的话,现在又跑去融资了。 我觉得这个操作有点不好。

例如,现在看起来已经没有偿还债务的公司。 [ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] FTX崩溃仅四天后,他们就以12亿美元的估值寻求融资。 这看起来像危险信号。 他们声称不需要资金,如果是的话,现在又跑去融资了。 我觉得这个操作有点不好。

我担心的是,如果BitGo资金不违约,wBTC的持有者可能不会被视为BitGo债权人。 当然,这是我自己的想法。

他们保管着几十亿美元的BTC万一BitGo或商家破产,会发生什么?

营销人员的风险

除了主机BigGo外,还有负责为客户燃烧和铸造wBTC的人员。 他们通常是营销人员。 目前,已有60多个合作伙伴具备铸造和销毁wBTC的能力。

这些合作伙伴包括3AC、Nexo、Ren Protocol、Crypto.com和Coinlist等机构。

众所周知,一些机构已经申请破产,其他机构也有各种各样的猜测。 Alameda是唯一从列表中删除的机构。

译者注:因为Alameda的破产已经板上钉钉了 所以被赶出了合作伙伴名单是没错的。

所以被赶出了合作伙伴名单是没错的。

请记住,这些是燃烧和铸造wBTC的商家,而不是BitGo这样的主机。 这意味着他们可以进行废弃和铸造,但也可能有极少量的本机BTC。

我认为这里的问题是破产申请和可能的资产追回。 自从FTX暴雷事件发生以来,很多发行商都在努力解决废弃和铸造的问题。

在健康的市场中,市场经营者以足够的速度铸造和丢弃令牌,维持wbtc和btc按汇率兑换1:1。 但是,现在的脱锚清楚地表明,市里的商人都没有工作。

FTX铸造的wBTC

Sheriff强调的另一点是FTX可以直接在自家交易所内铸造wBTC。 随着Alameda从合作伙伴列表中删除,这也是一个令人担忧的问题 。 [ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] FTX us在他们的文档中说,大多数客户资产都存储在BitGo Trust中,而且还有1亿美元的保单以提供担保。

。 [ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] FTX us在他们的文档中说,大多数客户资产都存储在BitGo Trust中,而且还有1亿美元的保单以提供担保。

理想情况下我想验证“主机”上的所有BTC(23.5万个)都保存在由BitGo管理的钱包中。 但链上资产证明只是有用的,还不能确定这些是否涉及法律程序。

链上的分析师应该进一步分析他们托管钱包。 如果[ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] alameda发布这些wBTC并最终由BitGo保管,则这些BTC将最终由FTX美国债权人持有,而不是支撑wBTC。 不是这种感觉吗?

即,如果这些目标BTC与Alameda一起破产,最终wBTC的所有者可能会对这些债务负责。

Ren Protocol困境

另一个用户还提到了Ren protocol。 如果你不熟悉这个协议,你应该听说过REN令牌和renBTC吧。

REN是本机BTC桥最近被卷入FTX暴雷事件,频繁出现在各种各样的头条新闻中。

REN实际上也归Alameda所有。

因为他们和Alameda的关系,开发团队的资金只能维持到今年年底。 目前球队正在筹集新的资金同时加快新Ren 2.0桥的计划,Ren v1将在30天后失效。 [ xy 002 ] [ xy001 ]在Solana上,一堆有价值的由Alameda支撑的令牌掉在了脱锚器上而且,根据Ren Protocol的公开信息,他们的资产现在被妥善抵押。 我希望他们没事。

如果在未来30天内不销毁这些资产,将面临巨大风险。

Ren protocol当前的目标是摆脱Alameda并迁移到Ren 2.0,但在此之前,它必须筹集最充足的资金来支持运营。

renBTC的流动性也是一个大问题。 因为链上的一些地址总是交换ETH wBTC renBTC本机BTC。

这消耗了renBTC的网桥资产 但是,小组说不会补充这些资产。

但是,小组说不会补充这些资产。

黑客仍然拥有8位数以上的资金,即使没有流动性,他们也试图将这些资产转移到桥上。

如果黑客是FTX内部人,您是否知道软件包资产会受到影响并加强流动性收缩 ?

?

说到这里,我又浮现了Alameda向《破产法第十一章》申请破产的画面。 [ xy 002 ] [ xy001 ]我不太清楚ren1. 0是否有明确的类似情况来指导下一步的行动 为了安全,最好不要相信第三者。 从[ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] ren的角度来看,桥接流动性和FTX黑客是我一直关注的两个主要风险因素。

为了安全,最好不要相信第三者。 从[ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ] ren的角度来看,桥接流动性和FTX黑客是我一直关注的两个主要风险因素。

因为我之前没有用过Ren Protocol,所以如果有熟悉Ren的朋友的话欢迎你们进一步补充。

很多人做空ETH,期待FTX黑客行动起来,但由于流动性的限制,他们很大程度上被困在ETH里。

随着黑客进一步寻找返回本机BTC的途径,包装资产可能会出现其他问题。

我的建议是尽量拥有原生资产,不相信第三方。

我暂时卖掉,直到确认所有renBTC、wBTC、wETH等包装资产都是安全的。

如果您被困在wbtc中,建议使用本地BTC更换THOR或kraken以确保安全。

这其实很麻烦,如果wBTC出了问题,中心化交易所和预言机都会受到影响你有的wBTC会变成坏账。

如果这些资产不能兑换成1:1,甚至更严重地脱离,保存包装资产的DeFi合同也可能会带来厄运,因此请注意这些合同的安全性。

Aave最近wBTC使用率大幅上升,可能是因为Avraham Eisenberg对CRV的攻击,或者用户正在做空wBTC。

(译者注: Avraham Eisenberg是上次在mango market上出1亿美元的飞行员,在这次攻击事件中抵押了6360万张USDC,借了9200万张CRV去做空,最终攻击失败被爆仓。 (xy002 ) ) xy001 )一直以来,这被认为是作为市内商人的失败。 因此,wBTC的价格总是在负1%左右 不是1:1完全兑换。

不是1:1完全兑换。

总结

我个人觉得哪里有烟,哪里就有火。 我真的怀疑大多数wBTC和renBTC都处于危险的边缘,特别是在加密领域。

请随时记住,没有私钥就没有资产! 我希望大家注意资产安全。 另外,我希望我的这条推文能带来新的发现和讨论。

最后,强烈要求第三者公开透明!